30号晚间,期待已久的启德被收购事件终于有了新的进展,四通股份发布官方公告:45亿收购启行教育100%股权。

观察君总结了六大亮点,和大家一起分享下:

亮点一:45亿资本豪赌

公告称:上市公司拟通过发行股份的方式,购买交易对方李朱、李冬梅、启德同仁、林机、吕俊、纳合诚投资、至善投资、嘉逸投资、德正嘉成、澜亭投资、吾湾投资、金俊投资、乾亨投资持有的启行教育100.00%股权。标的资产的预估值约为455,700.00万元。参考预估值,交易各方同意标的资产的暂定交易价格为450,000.00万元。

通过此次公告,我们回顾下启德的交易历史:2013年12月,CVC以341,810,515美元收购启德香港股权,2016年1月,CVC向启行教育转让其所持有的启德香港全部10,000股股份,转让对价为683,852,062.37美元,合计人民币45亿元。这一笔交易,让CVC在大陆的投资赚的沟满壕平,连投资俏江南和大娘水饺的亏损都赚回来了。

而当时纳合诚投资、至善投资、嘉逸投资、德正嘉成、澜亭投资、吾湾投资、金俊投资、乾亨投资等出资方在完成和CVC的交易后,几乎是原价再转四通股份,作为资本不可能这么善良,雷锋般的帮助启德登陆A股,从交易预案中可以看出,四通股份此次并没有按照现金+股票的形式收购,而是全部通过发行股份购买资产,发行价格为13.98元/股,交易完成初期,不会出现套现离场现象,但在预案中还透露,作为资本方,不参与对赌,放弃表决权,很显然,就一个目的:持股待涨,豪赌股票解禁后能套现兑奖。

亮点二:三年8.25亿纯利润对赌

启行教育2016年度、2017年和2018年每年应当实现的经审计的合并报表口径下归属于母公司所有者的扣除非经常性损益前后的净利润孰低数进行承诺,承诺净利润数分别如下:2016年为24,000万元,2017年为27,500万元,2018年为31,000万元。利润补偿期间的承诺净利润合计数为82,500万元。

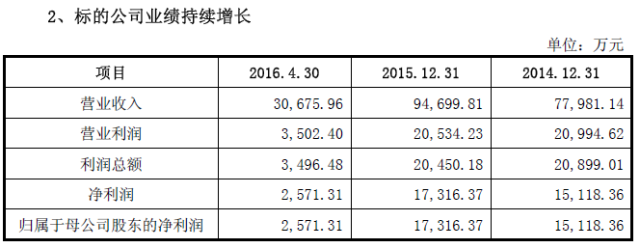

很多小伙伴已经开始为启德担心,是否能完成对赌,我们先来看下启德过去三年的财务报表:

启德上市财务报表

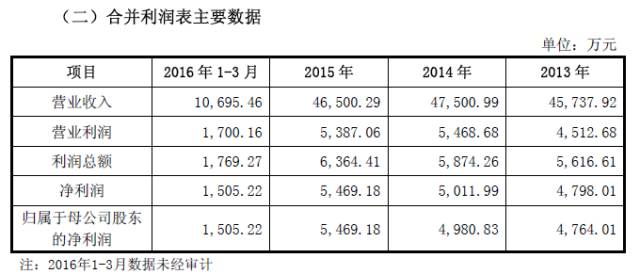

启德合并利润表

2014年营收77,981.14万元,净利润15,118.36万元,利润率19.38%;2015年营收94,699.81万元,净利润17,316.37万元,利润率18.25%。营收增幅21.4%,净利润增幅14.5%。按这个增幅,2016年净利润可以达到2亿,所以大家担心2.4亿的对赌是可以理解的,但观察君却不这么认为,回顾下2015年,经历事情最多的机构就应该是启德了吧,内外交困,大市场本来就有压力,还有顺顺造成的冲击,局部还有点震荡,这样的背景下,营收有超过20%的增收已经实属不易了。所以2016年少了很多阻力,加上培训市场基础已经铺好,应该可以有很大的提升空间(虽然公告上说启德的培训已经很优秀了,其实规模上还差些),加上游学业务和留学后业务的开展,净利润兑现应该问题不大。

另外,2015年股东权益是-1.1亿,负债累计6.37亿,似乎有隐藏往年利润,以后每年再确认也是有可能的。

不过,无论如何,启德这个利润率总算为留学行业争口气,可以想象,今后利润率比启德低的机构很难再买上好价格。

亮点三、依然有借壳嫌疑

此前观察君也有报道,CVC转售启德股份终止香港IPO 启德或借道登陆A股,后经证实为四通股份,但启行回购CVC持有的启德股份已经达到45亿,超过四通股份市值,当时观察君猜测为启德借壳登陆A股,后四通发布公告辟谣,否认启德借壳,尽管如此,这次发布的公告依然不能排除启德借壳嫌疑。先来看下交易双方的关键数据:

启德上市财务报表

四通股份合并利润表

对比上面启德的利润表,我们发现:

启德的2015年利润是四通的3倍,营收是四通的2倍;启德市值45亿,四通按现在股价算市值43亿,收购价格是净利润的26倍,远远高于A股资产重组的价格区间,恐怕过会的时候,证监会也会提出疑问的。

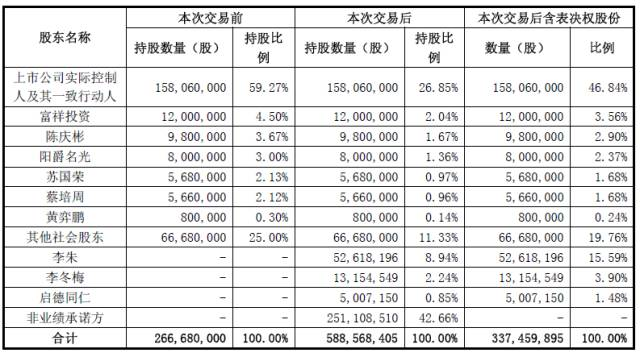

启德上市财务报表

这是公开的持股比例,一致行动人目前看是绝对控股状态,但也只是收购后的一个阶段,后期如果通过增发,减持等资本操作,大股东易主应该不是难事。

亮点四:员工持股兑现

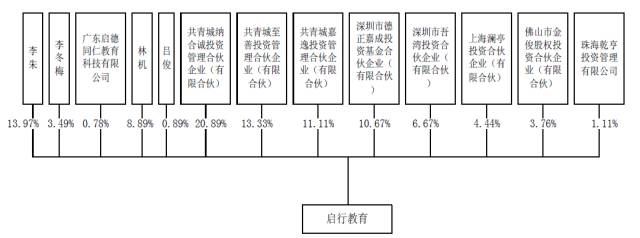

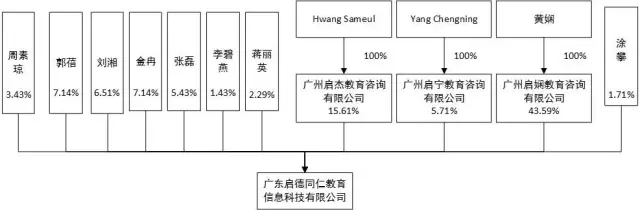

启行教育控制权

启德同仁股权分配图

从上面两张图可以看出,启德同仁为高管持股计划的持股机构,整体占0.78%,虽然不是很多,但变现后也都是富翁了。另外员工持股也会在正式收购后公告。

亮点五:谜底揭晓:启德1.8亿收明杰

此前一直没有得到具体收购信息,从这次的预案书中终于查到了:2014年12月,启德香港出资1.8亿元收购协议控制明杰教育的境外公司NP (BVI)100%股权。按当时的行情有点贵了,但从收购后的发展,以及给启德带来的变化来看,非常划算。

亮点六:“五大”是这样来的

公告中有这么两段,分享给大家:

根据Frost & Sullivan的资料,2014年,按签署的合约数目计算,启德教育集团占市场占有率领先,为12.9%;紧随其后的为总份额11.1%的金吉列;前途出国于排名第三,份额为8.6%;新通及澳际排名第四及第五,份额分别为6.8%及5.8%。

此外,同样还是根据Frost & Sullivan的资料,考试培训服务行业前五大公司占领了中国境外留学考试培训市场份额的58%以上,排名前五的公司分别为新东方(26.3%)、环球雅思(7.8%)、新航道(3.7%)、朗阁(2.2%)及启德(1.7%)。

我就这么一转,你们也就这么一看,别太放心上,这是说的份额,不是营收规模。

另外还需要说明的一点是,5月7号观察君提到启行教育并没有全部持股启德,而是投资方之一,猜测四通收购的可能是启德部分资产,但从这次的公开信息看,在5月4日,希维投资与启行教育签署《股权转让协议》,希维投资将其在广东启德的3,500万出资(实缴出资735万元)以735万元的价款转让给启行教育。5月23日,广东启德就本次股权转让办理了工商变更登记手续,明杰教育也同样做了变更。所以如果这次收购成功,启德将成为上市公司的全资子公司。

一个担忧

说完亮点,观察君还有一个担忧,最近资本市场监管加强,严查借壳与跨界资产重组,启德与四通的重组方案应该在至少半年前都已经在接触了,押注的是“宽松”的资本政策,而如今政策收紧,重组之路能否一帆风顺,还要看启德的“运作”能力了。

暂且分享这么多吧,关于启德收购事件已经花费我三篇文章了,希望就此尘埃落定吧,祝福你们。

有小伙伴问:

观察君,你说保龄宝收了新通,逢年过节给员工的福利是大保健,那四通股份逢年过节给启德员工发什么啊?我说,什么都不发,发了你也不敢要,因为四通是卖杯具、餐具等陶瓷品的。

留学行业观察

留学行业观察

评论前必须登录!

注册